Da Betrugsfälle wie Identitätsdiebstahl zunehmen, sind KYC-Prozesse (Know Your Customer) wichtiger denn je, um Betrug zu verhindern und die Einhaltung der Anti-Geldwäsche-Richtlinien (AML) zu gewährleisten. Zu diesem Zweck setzen Unternehmen verschiedene Softwarelösungen ein, wie z. B. Software zur Identitätsverifizierung, um sicherzustellen, dass Kunden auch wirklich die sind, die sie vorgeben zu sein, während des Kundenonboardingprozesses.

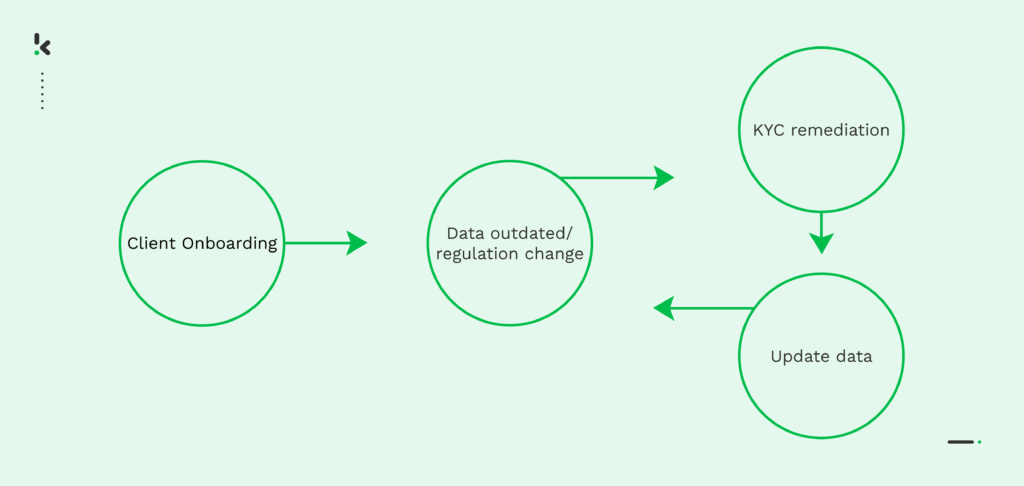

Im Laufe der Zeit ändern sich jedoch die Kundendaten, die Vorschriften für die Datenspeicherung und die AML-Anforderungen. Dies erfordert einen neuen und anderen Ansatz für den Erhalt und die Aktualisierung von Daten als Erweiterung des KYC-Prozesses, der auch als KYC-Remediation bezeichnet wird.

KYC-Remediation wird in der Praxis auch als KYC-Sanierung oder Kundenstammdatenaktualisierung bezeichnet. Diese Begriffe meinen ebenfalls den Prozess, bestehende Kundeninformationen zu überprüfen und an aktuelle regulatorische Anforderungen anzupassen. Durch die Verwendung verschiedener Bezeichnungen wird in der internationalen Fachsprache sichergestellt, dass der Prozess im Kontext von Compliance, Risiko- und Datenmanagement eindeutig verstanden wird.

Diese Daten sollten aufgrund von zwei Faktoren regelmäßig aktualisiert werden. Erstens entsprechend den in Ihrem Tätigkeitsbereich geltenden Vorschriften. Zweitens auf der Grundlage des AML-Risikos, das Ihrem Kunden gemäß seinen Angaben zugewiesen wurde.

Typische Auslöser für eine KYC-Remediation sind gesetzliche Änderungen, die neue Dokumentations- oder Prüfpflichten mit sich bringen, sowie interne oder externe Audits, bei denen Lücken oder nicht konforme Datensätze festgestellt werden. Auch abgelaufene Ausweisdokumente, geänderte Wohnsitze oder Unternehmensumwandlungen machen eine Aktualisierung notwendig. Bei Hochrisikokunden sollte außerdem proaktiv und häufiger überprüft werden.

Aufgrund der großen Zahl der zu prüfenden Dokumente lassen einige Unternehmen diese wichtige Aufgabe unerledigt. Andere sind völlig überfordert und wissen nicht, wie sie dieser Verpflichtung effektiv und effizient nachkommen sollen.

Glücklicherweise haben wir diesen Artikel verfasst, um Ihnen zu erklären, wie Sie einen effektiven KYC-Remediation Prozess implementieren können, der an Ihren Sektor angepasst werden kann. Lesen Sie diesen Artikel, um herauszufinden, wie Sie auf einfachste Weise konform bleiben.

Wichtige Erkenntnisse:

- KYC‑Remediation = regelmäßige Prüfung und Aktualisierung von Kundendaten.

- Auch bekannt als KYC‑Sanierung oder Kundenstammdatenaktualisierung.

- Grundlage: GwG und EU‑AML/CFT‑Richtlinien.

- Auslöser: Gesetzesänderung, Audits, abgelaufene Dokumente, geänderte Kundendaten.

- Risiken ohne Prüfung: Bußgelder, Reputationsschäden, Lizenzverlust.

- DSGVO fordert Löschung veralteter Daten (Recht auf Vergessenwerden).

- Prozess: Vorschriften prüfen, Datenlücken finden, Infos einholen, regelmäßig wiederholen.

- Hochrisikokunden öfter prüfen als Niedrigrisikokunden.

- Automatisierung mit OCR/KI spart Zeit, erhöht Datenqualität, erkennt Betrug.

- Vorteile: Skalierbarkeit, weniger manuelle Arbeit, einfache Compliance.

Warum ist KYC-Remediation wichtig?

Die Bedeutung der KYC-Remediation hängt von vielen Faktoren ab. Ihr Unternehmen muss sicherstellen, dass die Informationen, die Sie über Ihre Kunden besitzen, korrekt, relevant und aktuell sind. Denken Sie jedoch daran, dass der Hauptgrund für die Durchführung einer KYC-Rmediation darin besteht, die KYC- und AML-Vorschriften einzuhalten.

Die KYC-Remediation ist nicht nur gute Praxis, sondern eine regulatorische Verpflichtung. In Deutschland bilden insbesondere das Geldwäschegesetz (GwG) sowie die EU-Geldwäscherichtlinien (AML/CFT) die Grundlage. Unternehmen müssen sicherstellen, dass Kundendaten jederzeit diesen rechtlichen Anforderungen entsprechen, um Finanzkriminalität, Geldwäsche und Terrorismusfinanzierung zu verhindern. Verstöße können zu Bußgeldern, erheblichen Reputationsschäden und im schlimmsten Fall zum Verlust der Geschäftslizenz führen

Werfen wir einen Blick auf die wichtigsten Punkte, um den Wert einer solchen Überprüfung zu verdeutlichen.

KYC- und AML-Vorschriften entwickeln sich ständig weiter

Wenn sich Vorschriften ändern, wissen Sie vielleicht nicht sofort, welche Ihrer Kunden ihre Informationen oder Dokumente aktualisieren müssen. Einige Dokumente müssen zum Beispiel alle drei Monate aktualisiert werden, wie der Wohnsitznachweis.

Unternehmen, die keine KYC-Remediation durchführen, riskieren einen Verstoß gegen die KYC- und AML-Gesetzgebung und eine hohe Geldstrafe. Allein im Jahr 2020 belief sich die Zahl der von AML Intelligence verhängten Bußgelder auf mehr als 20 Milliarden Euro. Im weiteren Verlauf dieses Artikels geben wir Ratschläge, wie Sie die Vorschriften im Auge behalten können.

KYC- und AML-Vorschriften werden ständig weiterentwickelt, um mit Betrügern und Finanzkriminellen Schritt zu halten. Diese Vorschriften werden von Regierungen oder Finanzbehörden aktualisieren. Durch regelmäßige KYC-Remediation stellen Sie sicher, dass Sie die neuesten Vorschriften in Ihrem Land und Ihrer Branche einhalten.

Veraltete Daten stellen ein hohes Risiko für jedes Unternehmen dar

Die Aufbewahrung veralteter Informationen über Ihre Kunden kann ein Risiko für Ihr Unternehmen darstellen, da Sie mit irrelevanten Daten arbeiten. Es kann sein, dass Sie mit Kriminellen oder Betrügern zusammenarbeiten, ohne es zu wissen. Der fehlende Überblick über Änderungen in Bezug auf die Situation Ihres Kunden kann in der Tat Ihre Schwäche sein.

In Anbetracht der Tatsache, dass Sie mit sensiblen Daten arbeiten, müssen Sie auch die DSGVO einhalten. Einer der Artikel der DSGVO besagt, dass Unternehmen die sensiblen Daten ihrer Kunden löschen müssen, wenn sie veraltet sind oder nicht mehr verwendet werden. Dies wird als das „Recht auf Vergessenwerden“ bezeichnet. Kurz gesagt: Wenn die Daten veraltet sind, sind sie für Sie nicht mehr von Nutzen, und Sie können sie löschen.

Eine unterlassene KYC-Remediation kann gravierende Folgen haben. Neben hohen Geldstrafen drohen Reputationsverluste durch negative Berichterstattung und in besonders schweren Fällen sogar der Entzug der Geschäftslizenz durch Aufsichtsbehörden. Diese Konsequenzen zeigen, dass mangelnde Datenpflege zu erheblichen strategischen Risiken führen kann.

Seien Sie so nah an den Bedürfnissen Ihrer Kunden wie möglich

Es ist wichtig, die Veränderungen im Leben Ihrer Kunden zu kennen und zu wissen, ob sich diese Veränderungen auf ihre Fähigkeit auswirken, an Ihrem Unternehmen teilzuhaben. Indem Sie die Lebensumstände Ihrer Kunden besser verstehen, können Sie ihnen die bestmögliche Lösung für ihre Situation bieten.

So können Sie beispielsweise Ihr Dienstleistungsangebot an die neue Adresse Ihres Kunden anpassen. Indem Sie nah an den Bedürfnissen Ihrer Kunden bleiben, können Sie ihnen einen besseren Service bieten und so eine vertrauensvolle Beziehung aufbauen.

All diese Gründe zeigen Ihnen, wie wichtig es ist, einen KYC-Remediation Prozess durchzuführen: Sie müssen Veränderungen im Auge behalten, die Risiken, die veraltete Daten darstellen können, und die Bedürfnisse Ihrer Kunden im Auge behalten.

Da es mühsam sein kann, Ihre Kundenliste durchzugehen, können einige Teile der KYC-Remediation automatisiert werden. Um dies effektiv zu tun, benötigen Sie einen einfachen und effizienten Prozess, auf den wir im Folgenden eingehen werden.

So sieht der KYC-Remediation Prozess aus

In gewisser Weise kann die KYC-Remediation als eine Erweiterung des Onboarding-Prozesses für Kunden angesehen werden, da Sie die Dokumente Ihrer Kunden durchgehen und feststellen, was noch fehlt.

Es gibt mehrere Schritte, die systematisch durchgeführt werden müssen, um die Einhaltung der Vorschriften zu gewährleisten. Einige davon sind zeitaufwändig, wenn sie manuell durchgeführt werden. Glücklicherweise ermöglicht die heutige Technologie, dass einige dieser Schritte automatisch durchgeführt werden können.

Schauen wir uns die Schritte an, die während des KYC-Remediation Prozesses durchgeführt werden und die automatisiert werden können.

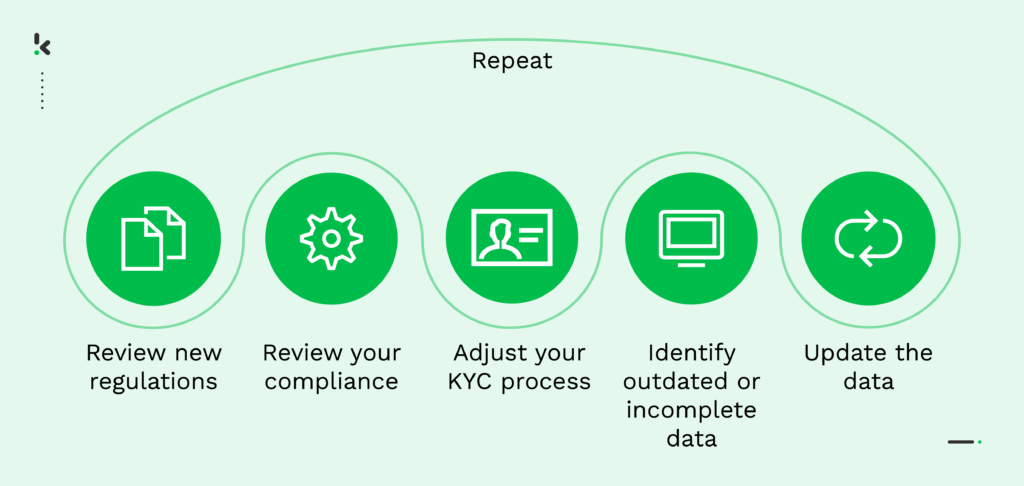

Schritt 1: Überprüfung der neuen Vorschriften

Die KYC- und AML-Vorschriften ändern sich mit der Zeit, um mit Betrügern Schritt halten zu können. So werden die Vorschriften beispielsweise aktualisiert, um Betrug wie Identitätsdiebstahl, Dokumentenfälschung usw. zu verhindern. Aus diesem Grund besteht der erste Schritt im KYC-Remediation Prozess darin, die neuen AML- oder KYC-Vorschriften und -Anforderungen in dem Land, in dem Sie tätig sind, zu prüfen.

Tatsächlich wurden in Europa in den letzten drei Jahren mehr als 5 neue Verordnungen eingeführt. Wenn Sie die Änderungen nicht genau verfolgen, werden Sie nicht in der Lage sein, sie anzuwenden. Infolgedessen sind Sie nicht mehr konform und müssen möglicherweise mit Geldstrafen und einem erhöhten Risiko von Sicherheitsverstößen rechnen.

Schritt 2: Überprüfen Sie die Einhaltung der Vorschriften

Sobald Sie sich der Änderungen bewusst sind, müssen Sie sicherstellen, dass Sie die neuen Vorschriften einhalten. Ist Ihr Unternehmen bereits konform? Müssen Sie neue Unterlagen von Ihrem Kunden anfordern? Ändert sich die Art und Weise, wie sensible Informationen gespeichert werden müssen?

Wenn Sie die Änderungen der Vorschriften im Auge behalten, können Sie Ihre Prozesse anpassen, um die Einhaltung der KYC- und AML-Vorschriften zu gewährleisten.

Schritt 3: Passen Sie Ihren KYC-Prozess an die aktuellen Vorschriften an

Jetzt können Sie mit der Anpassung Ihres KYC-Prozesses beginnen. Damit Ihr Unternehmen mit den neuen Änderungen konform ist, müssen Sie sie so schnell wie möglich umsetzen.

Verfolgen und aktualisieren Sie die verschiedenen Methoden, mit denen Sie das KYC-Onboarding durchführen. Passen Sie die verschiedenen Methoden der KYC-Remediation an und wenden Sie sie an.

In der Zwischenzeit sind Sie wahrscheinlich dabei, neue Kunden zu gewinnen. Sie können dies dann im Rahmen der neuen Vorschriften tun.

Schritt 4: Überprüfung auf veraltete und fehlende Daten

Wie oft überprüfen Sie, ob die Daten Ihrer Kunden aktuell sind? Wahrscheinlich nicht oft genug. Menschen ziehen ein und aus, Dokumente laufen ab, oder ganz allgemein ändert sich ihr Leben und damit auch ihre Daten. Aus diesem Grund sind die Daten, die Sie vor einem Jahr von Ihren Kunden erhalten haben, vielleicht nicht mehr aktuell.

Da sich auch Vorschriften ändern, benötigen Sie möglicherweise mehr Informationen von Kunden, die Sie bei der Aufnahme in die Datenbank nicht abgefragt haben. Oder Sie müssen vielleicht sogar einige Informationen löschen, weil sie nicht mehr erforderlich sind.

Die Arbeit mit veralteten oder fehlenden Daten ist ein Risiko, das Sie ernst nehmen müssen. Es kann dazu führen, dass ein Angebot nicht mehr für die aktuelle Situation des Kunden geeignet ist oder dass ein Kunde von einer Risikostufe zur anderen wechselt.

Schritt 5: Kontaktaufnahme mit Kunden, um fehlende Informationen zu erhalten

Bei der Durchführung der KYC-Remediation stellen Sie möglicherweise fest, dass Ihnen bestimmte Dokumente oder Informationen von Ihrem Kunden fehlen. Wenden Sie sich an ihn und holen Sie alle erforderlichen Informationen ein. Dies könnte zum Beispiel ein aktuellerer Nachweis des Wohnsitzes sein, wie er in einer neuen Verordnung gefordert wird.

Sobald dies geschehen ist, sind Ihre Informationen und Ihre Datenbank auf dem neuesten Stand und näher an der tatsächlichen Situation des Kundenstamms.

Schritt 6: Wiederholen

Die zuvor beschriebenen Schritte sind für jeden Kunden und je nach Risikostufe in einem bestimmten Zeitrahmen zu wiederholen. Es wird dringend empfohlen, jeder Risikostufe einen bestimmten Zeitrahmen für die Überprüfung zuzuweisen.

Allgemeine Schlüsselindikatoren für das Risiko sind: der Standort des Kunden, die Art des Kunden (eine Einzelperson oder ein Unternehmen), der Umfang und der Betrag der Transaktion und die Art, wie sie durchgeführt wurde (bar oder über ein Bankkonto). Auf dieser Grundlage können Sie das Risikoniveau bewerten.

Die meisten Unternehmen arbeiten zum Beispiel wie folgt:

- Ein geringes AML-Risiko erfordert alle 24 bis 36 Monate eine KYC-Überprüfung.

- Bei einem mittleren Risikoniveau ist eine Überprüfung alle 12 bis 24 Monate erforderlich.

- Bei einem hohen Risikoniveau sind 6 bis 12 Monate zu rechnen.

Nach Abschluss einer KYC-Remediation sollten die Ergebnisse in internen Reports dokumentiert und analysiert werden. So lassen sich wiederkehrende Probleme und mögliche Schwachstellen identifizieren. Die gewonnenen Erkenntnisse dienen dazu, Prozesse zu verbessern und Schulungen für Mitarbeiter gezielt zu gestalten, um die Qualität künftiger Remediation-Runden zu erhöhen.

Neue Vorschriften können auch eine Möglichkeit darstellen, die Risikostufe zuzuordnen. Bei der Aufnahme eines Kunden haben Sie ihm eine Risikostufe bereits zugeordnet, die er in Bezug auf AML darstellen kann. Jetzt können Sie den Risikograd jedes Ihrer Kunden auf der Grundlage der aktualisierten AML- und KYC-Vorschriften neu bewerten.

Der vollständige KYC-Remediation-Prozess umfasst in der Regel:

- Festlegung des Umfangs: Welche Kunden oder Konten müssen überprüft werden, basierend auf Risikoprofilen?

- Analyse von Datenlücken: Abgleich der vorhandenen Informationen mit den aktuellen gesetzlichen Vorgaben.

- Einholung fehlender Dokumente: Gezielte Kontaktaufnahme zu Kunden.

- Verifizierung neuer Daten: Echtheitsprüfung und Abgleich gegen Sanktionslisten sowie PEP-Datenbanken.

- Qualitätssicherung und Dokumentation: Revisionssichere Ablage aller Prozesse.

- Reporting und Verbesserung: Aggregation der Ergebnisse und Anpassung interner Verfahren.

Bei der manuellen Remediation müssten Ihre Mitarbeiter und CDD-Beauftragten viel Zeit aufwenden, um sicherzustellen, dass die Daten auf dem neuesten Stand sind. Dazu gehört es, Ihre Kunden aufzufordern, Dokumente einzureichen, die Dokumente zu überprüfen, Daten in die Datenbank einzugeben und das Kundenprofil zu aktualisieren.

Dies ist ein zeitaufwändiger Prozess, den Sie für jeden Kunden jedes Mal wiederholen müssen, wenn seine Daten veraltet sind oder die Gültigkeit der bereitgestellten Informationen abläuft.

Glücklicherweise gibt es Möglichkeiten für Unternehmen, einige Schritte des KYC-Remediation Prozesses zu automatisieren. In den nächsten Abschnitten werden die Vorteile einer solchen Automatisierung vorgestellt und ein passender Lösungsanbieter präsentiert.

Wie Sie einige Schritte in Ihrem KYC-Remediation Prozess automatisieren können

Mit modernen Technologien und dem Zugang zu verschiedener Software können Sie einige Teile des KYC-Remediation Prozesses automatisieren.

So müssen Ihre Mitarbeiter beispielsweise keine E-Mails mehr manuell an Kunden senden, wenn diese Dokumente zur Aktualisierung ihrer Daten einreichen müssen. Es gibt zahlreiche E-Mail-Automatisierungstools, die dies für Sie automatisieren können, indem sie Regeln einrichten. So können Sie zum Beispiel eine Regel einrichten, die vorsieht, dass ein Monat vor Ablauf der Gültigkeit des Ausweises eine Erinnerungs-E-Mail an den Kunden geschickt wird.

Ebenso können Sie mit der richtigen OCR-Software wie Klippa DocHorizon die manuelle Dateneingabe und Dokumentenprüfung eliminieren. Es ist nicht mehr nötig, unzählige Stunden damit zu verbringen, E-Mails durchzusehen, die von Kunden erhaltenen Dokumente herunterzuladen, die Dokumente zu lesen, die Gültigkeit zu überprüfen und die erforderlichen Informationen in die Datenbank einzugeben.

Da dies die Aufgaben sind, die große Engpässe in Ihrem KYC-Remediation Prozess verursachen können, werden wir im Detail darauf eingehen, wie DocHorizon Ihnen helfen kann, diese zu automatisieren.

Automatische Aktualisierung und Sortierung von Kundeninformationen

Klippa DocHorizon ist eine in KI eingebettete Software, die OCR-Technologie verwendet, um ein Bild oder ein Dokument in strukturierten Text zu verwandeln. Mit dieser Software können Sie Informationen, die Sie von Ihren Kunden in Form eines Bildes, einer E-Mail oder eines Dokuments erhalten, automatisch extrahieren.

Sobald die Informationen extrahiert und in maschinenlesbaren Text umgewandelt sind, kann die Software so konfiguriert werden, dass die Informationen automatisch in Ihre Datenbank übertragen werden. Die Verbindung zwischen der Software und Ihrer Datenbank kann über eine API ganz einfach hergestellt werden.

Die Software ist außerdem in der Lage, Dokumentenfälschungen durch EXIF-Datenanalyse zu erkennen. Dies bietet eine zusätzliche Sicherheitsebene beim Umgang mit zahlreichen Dokumenten und minimiert das Risiko der Annahme und Verarbeitung gefälschter Dokumente.

In der gesamten Finanz- und Compliance-Branche steigt der Einsatz von KI-gestützten Automatisierungslösungen rasant, um KYC-Remediation effizienter zu gestalten. Automatisierung minimiert Fehlerquellen, verkürzt Bearbeitungszeiten und erhöht die Skalierbarkeit, sodass auch große Bestände an Kundenprofilen regelmäßig und kostengünstig aktualisiert werden können.

So können alle Dokumente, die Sie von Ihren Kunden erhalten, digitalisiert werden, und die Software kann die Dokumente sogar anhand ihrer Merkmale mit Hilfe von KI sortieren oder kennzeichnen.

Durch den Einsatz von DocHorizon können Sie die manuelle Dateneingabe vermeiden und Teile Ihres KYC-Workflows automatisieren. Warum sollten Sie das tun? Werfen Sie einen Blick auf die unten aufgeführten Vorteile.

Die Vorteile der automatisierten KYC-Remediation

Durch die Automatisierung einiger Schritte Ihrer KYC-Remediation können Sie die folgenden Vorteile für Ihr Unternehmen erwarten.

- Zeitersparnis und höhere Skalierbarkeit: Anstatt Ihre Mitarbeiter mit einer manuellen Aufgabe zu betrauen, können sie sich mehr auf die für Ihr Unternehmen wichtigen Kernaufgaben konzentrieren. Außerdem benötigt die Software weniger Zeit für die Bearbeitung von Dokumenten als ein Mitarbeiter.

- Steigern Sie die Effizienz durch eine automatisierte Erfassung und Prüfung von Kundendokumenten. Manuelle Dateneingabe und Dokumentenverarbeitung sind nicht effizient und zu zeitaufwändig. Stattdessen können Sie die Dateneingabe automatisieren, indem Sie Dokumente innerhalb von Sekunden mit OCR-Software scannen und extrahieren lassen.

- Eine höhere Datengenauigkeit durch Datenextraktionssoftware stellt sicher, dass Sie in Ihrer Datenbank mit korrekten Daten Ihrer Kunden arbeiten.

- Halten Sie Ihre Datenbank auf dem neuesten Stand und durchsuchbar, so dass Sie für regelmäßige Überprüfungen und Aktualisierungen einfachen Zugriff auf Ihre Datenbank haben.

- Querabgleiche mit Datenbanken von Drittanbietern können ebenfalls automatisch durchgeführt werden, so dass Sie die Informationen über Ihre Kunden validieren können.

- Verringern Sie das Betrugsrisiko, indem Sie mit der Dokumentenbetrugserkennung geänderte oder gefälschte Dokumente erkennen.

Eine maßgeschneiderte KYC-Lösung zur Vervollständigung Ihres KYC-Prozesses

Die Verpflichtung zur Einhaltung der AML- und KYC-Vorschriften kann eine echte Belastung für Unternehmen darstellen. Jede neue Aktualisierung dieser Vorschriften kann zu einer Änderung Ihres KYC-Prozesses führen und die Liste und Dokumente, die von Ihren Kunden verlangt werden, verändern.

Wir haben Ihnen bereits erklärt, wie wichtig die Automatisierung des KYC-Remediation Prozesses ist. Sie haben soeben über die Vorteile gelesen, die Sie davon erwarten können.

Jetzt ist es an der Zeit, den richtigen Anbieter einer KYC-Remediation Lösungen zu finden, der Ihnen hilft, einige der oben genannten Schritte zu automatisieren. Mit Klippa DocHorizon, das an Ihre Bedürfnisse angepasst werden kann, können Sie Ihre Reise zur Automatisierung beginnen und die Vorteile nutzen.

Möchten Sie Zeit sparen, die Einhaltung von Vorschriften gewährleisten und Betrug minimieren? Wenden Sie sich einfach an unsere Spezialisten, um weitere Informationen zu erhalten, ein Angebot anzufordern oder eine kostenlose Online-Demo mit dem unten stehenden Formular zu vereinbaren!

FAQ – Häufig gestellte Fragen

1. Was ist KYC-Remediation?

KYC-Remediation, auch bekannt als KYC-Sanierung oder Kundenstammdatenaktualisierung, bezeichnet den geregelten Prozess, bei dem bestehende Kundeninformationen überprüft, aktualisiert und korrigiert werden. Ziel ist es, die Kundendaten an aktuelle gesetzliche Vorgaben wie das deutsche Geldwäschegesetz (GwG) und die EU-AML-/CFT-Richtlinien anzupassen und sicherzustellen, dass alle Profile vollständig, konsistent und regelkonform sind.

2. Warum ist KYC-Remediation notwendig?

Eine regelmäßige KYC-Remediation reduziert das Risiko von Bußgeldern, Reputationsschäden oder sogar einem Entzug der Geschäftslizenz. Sie ermöglicht es Unternehmen, veraltete oder unvollständige Informationen zu bereinigen, geänderte regulatorische Anforderungen einzuhalten und potenzielle Gefahren wie Geldwäsche oder Betrug frühzeitig zu erkennen und zu verhindern.

3. Wann sollte KYC-Remediation durchgeführt werden?

Der Prozess wird typischerweise dann notwendig, wenn sich gesetzliche Vorschriften ändern, interne oder externe Audits Mängel in der Datenhaltung aufdecken oder wenn Kundendaten abgelaufen oder veraltet sind. Häufige Auslöser sind abgelaufene Ausweisdokumente, veränderte Wohnadressen oder neue regulatorische Anforderungen an die Datenspeicherung.

4. Welche Schritte umfasst eine KYC-Remediation?

KYC-Remediation beginnt mit der Festlegung des Prüfungsumfangs und einer Priorisierung nach Risikoprofilen, sodass Hochrisikokunden zuerst überprüft werden. Anschließend folgt die Analyse bestehender Daten auf Lücken, das Einholen fehlender oder aktualisierter Dokumente, die Verifizierung dieser Informationen inklusive Abgleich mit Sanktions- und PEP-Listen, die revisionssichere Dokumentation aller Maßnahmen und abschließend eine Berichterstattung mit Ableitung von Verbesserungen für künftige Überprüfungen.

5. Welche gesetzlichen Grundlagen gelten für KYC-Remediation?

In Deutschland basiert der Prozess auf den Vorgaben des Geldwäschegesetzes (GwG) und den Umsetzungen der EU-Geldwäscherichtlinien. Diese legen fest, wie oft Kundendaten überprüft werden müssen, welche Dokumente erforderlich sind und wie diese gespeichert werden dürfen. Global gelten die AML- (Anti-Money Laundering) und CFT- (Counter Financing of Terrorism) Standards.

6. Wie oft sollten Kundenprofile aktualisiert werden?

Die Häufigkeit richtet sich meist nach der Risikostufe des Kunden. Niedrigrisiko-Profile werden üblicherweise alle 24 bis 36 Monate überprüft, mittleres Risiko alle 12 bis 24 Monate und Hochrisikokunden mindestens alle 6 bis 12 Monate. Gesetzesänderungen können zudem zusätzliche, außerplanmäßige Überprüfungen erfordern.

7. Welche Risiken entstehen ohne KYC-Remediation?

Unterbleibt die KYC-Remediation, steigt das Risiko von Gesetzesverstößen, hohen Geldstrafen und behördlichen Maßnahmen. Auch die Gefahr, unwissentlich mit kriminellen oder sanktionierten Personen Geschäfte zu machen, wächst. Zusätzlich leiden die Datenqualität und das Vertrauen von Kunden und Aufsichtsbehörden.

8. Wie kann Technologie den KYC-Remediation-Prozess vereinfachen?

Moderne Lösungen wie Klippa DocHorizon setzen auf OCR-Technologie und künstliche Intelligenz, um Dokumente automatisch auszulesen, gefälschte oder manipulierte Inhalte zu erkennen und Kundendaten direkt in interne Systeme zu übertragen. Dadurch sinkt der manuelle Aufwand, die Bearbeitungszeit verkürzt sich und die Datenqualität bleibt dauerhaft hoch.

9. Welche Vorteile bringt die Automatisierung?

Die Automatisierung beschleunigt die Verarbeitung von Kundendaten, reduziert Fehler, erhöht die Skalierbarkeit des Prozesses und ermöglicht eine regelmäßige, risikobasierte Aktualisierung auch bei großen Kundenbeständen. Unternehmen können so ihre Compliance sichern und gleichzeitig Kosten und manuelle Tätigkeiten deutlich verringern.

10. Was ist der Unterschied zwischen KYC-Onboarding und KYC-Remediation?

KYC-Onboarding bezeichnet die erstmalige Identifizierung und Datenaufnahme eines neuen Kunden. KYC-Remediation hingegen findet im weiteren Verlauf statt, um bestehende Kundeninformationen regelmäßig zu prüfen und bei Bedarf an neue gesetzliche oder regulatorische Anforderungen anzupassen.